特朗普家族项目WLFI推出借贷平台,USD1的实用性落地?

原文标题:《DeFi 平台也「考编」,特朗普 WLFI 为何披上国家银行外衣?》

原文作者:Sanqing,Foresight News

1 月 12 日,特朗普家族成员项目 World Liberty Financial(WLFI)发布借贷平台 World Liberty Markets。

此前 1 月 7 日,WLFI 宣布其子公司 WLTC Holdings LLC 向美国货币监理署(OCC)提交申请,拟成立 World Liberty Trust Company, National Association(WLTC),一家专为稳定币运营设计的国家信托银行。

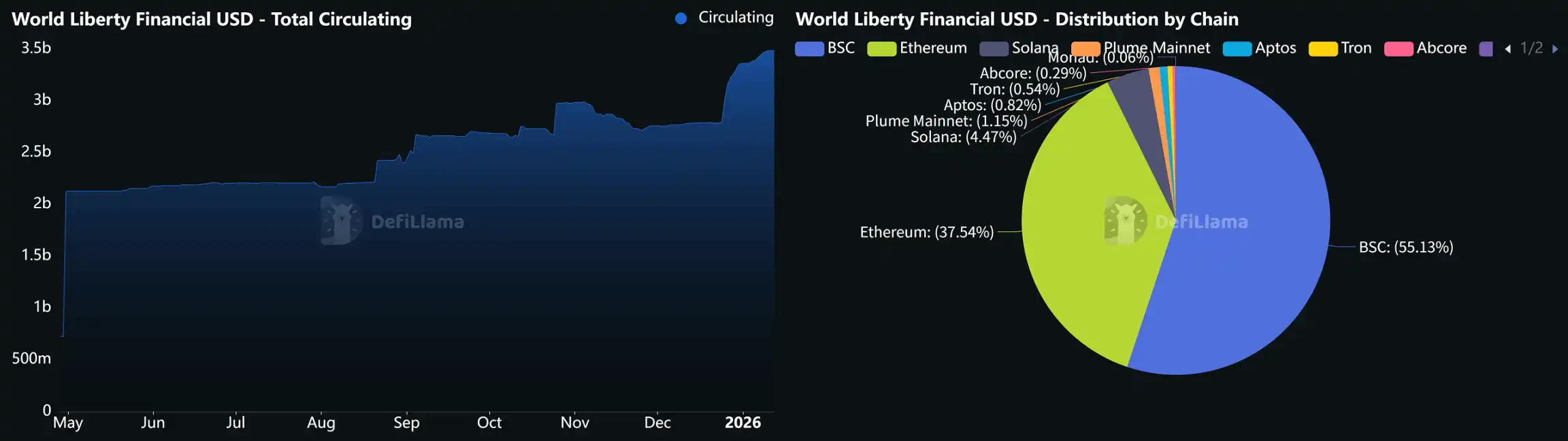

WLFI 旗下美元挂钩稳定币 USD1 在一年内流通量突破 34 亿美元(CoinMarketCap 数据),成为增速较快的美元挂钩稳定币之一。

通过联邦监管体系与流动性借贷市场,WLFI 不仅在为 USD1 寻找应用场景,更在试图打通 TradFi 与 DeFi 之间的围墙。

USD1 总市值曲线及各链占比 | 图源:DeFiLlama

DeFi 借贷平台 World Liberty Markets:USD1 的实用落地

在递交牌照申请 5 天后,WLFI 推出的 World Liberty Markets 标志着其 DeFi 业务进入实操阶段。该平台基于 Dolomite 协议构建,首发于 Ethereum,并表现出多链扩张的意图。

World Liberty Markets 的定位是一座围绕 USD1 运转的借贷市场。用户不仅可以在平台上存入资产以赚取利息,也能够以所持资产作为抵押借出其他代币。

借贷资产体系以 USD1 为核心,同时兼容包括 ETH、USDC、USDT、WLFI、cbBTC 等多种抵押品,覆盖主流加密资产与协议自有代币。这样的平台结构既服务了 USD1 的沉淀需求,也为其在 DeFi 中建立流动性基础提供支撑。

WLFI Markets 目前支持的币种 | 图源:WLFI 官网

治理方面,WLFI 代币持有者拥有提案权与投票权,可以就增加抵押资产、调整利率参数或设定用户激励等关键事项做出决策。

平台发布后立刻引发市场反馈。作为底层协议架构提供方的 Dolomite,其原生代币 DOLO 当日收涨 71.9%。

同时,WLFI 也推出早期激励活动,通过增加 USD1 存款收益来吸引初期用户参与。据 WLFI Markets 页面,借出 USD1 激励功能由 Merkl 提供,年化利率实时变动。

在监管申请尚处于审查阶段的同时,World Liberty Markets 的上线让 WLFI 得以提前布局业务场景。无论牌照最终结果如何,USD1 已开始从发行概念走向链上借贷用途,真正进入与主流 DeFi 生态竞争的赛道。

国家信托银行牌照申请:稳定币业务迈向监管体系

WLFI 拟成立的子实体 World Liberty Trust Company(WLTC),其核心诉求是获得 OCC 颁发的国家信托银行牌照。若申请获批,这意味着 USD1 的运营将从第三方合作模式转向受联邦直接监管的「全栈」模式。

WLTC 预设的业务范畴包括:在不依赖外部中介的情况下,直接处理 USD1 的铸造与销毁;提供美元与 USD1 之间的直接兑换服务;为 USD1 等资产提供受监管的托管服务,逐步替代 BitGo 等第三方服务商。

该牌照的意义远超过业务整合本身。获得 OCC 许可意味着项目进入受联邦监管的体系,对用户信任与机构采用都具有深远影响。

目前 Binance 已深度参与 USD1 的创建并增加了交易对,而 Coinbase 也已上线该资产。这种监管背书能进一步降低用户顾虑,通过直接接受联邦监管,WLFI 可更好地符合 GENIUS Act 等监管要求。

WLFI 方面也希望通过架构设计阻断任何潜在的利益冲突。为了应对潜在的政治审查,WLFI 首席执行官 Zach Witkoff 表示,信托公司的架构旨在避免冲突,特朗普及其家族成员不会担任高管,也不行使日常控制权。

与此同时,USD1 已逐渐获得更多机构支持,显示其在行业中的渗透力度正在增强。阿布扎比投资机构 MGX 曾动用 USD1 购买价值 20 亿美元的 Binance 股份,这一交易也成为其重要的外部背书。

尽管进展迅速,但 WLFI 仍需面对多重不确定性。OCC 的审批期间关于利益冲突的讨论将是焦点。尽管 Zach Witkoff 强调特朗普家族不担任高管且无投票权,但在政治环境高度敏感的当下,该申请能否如期获批仍存变数。

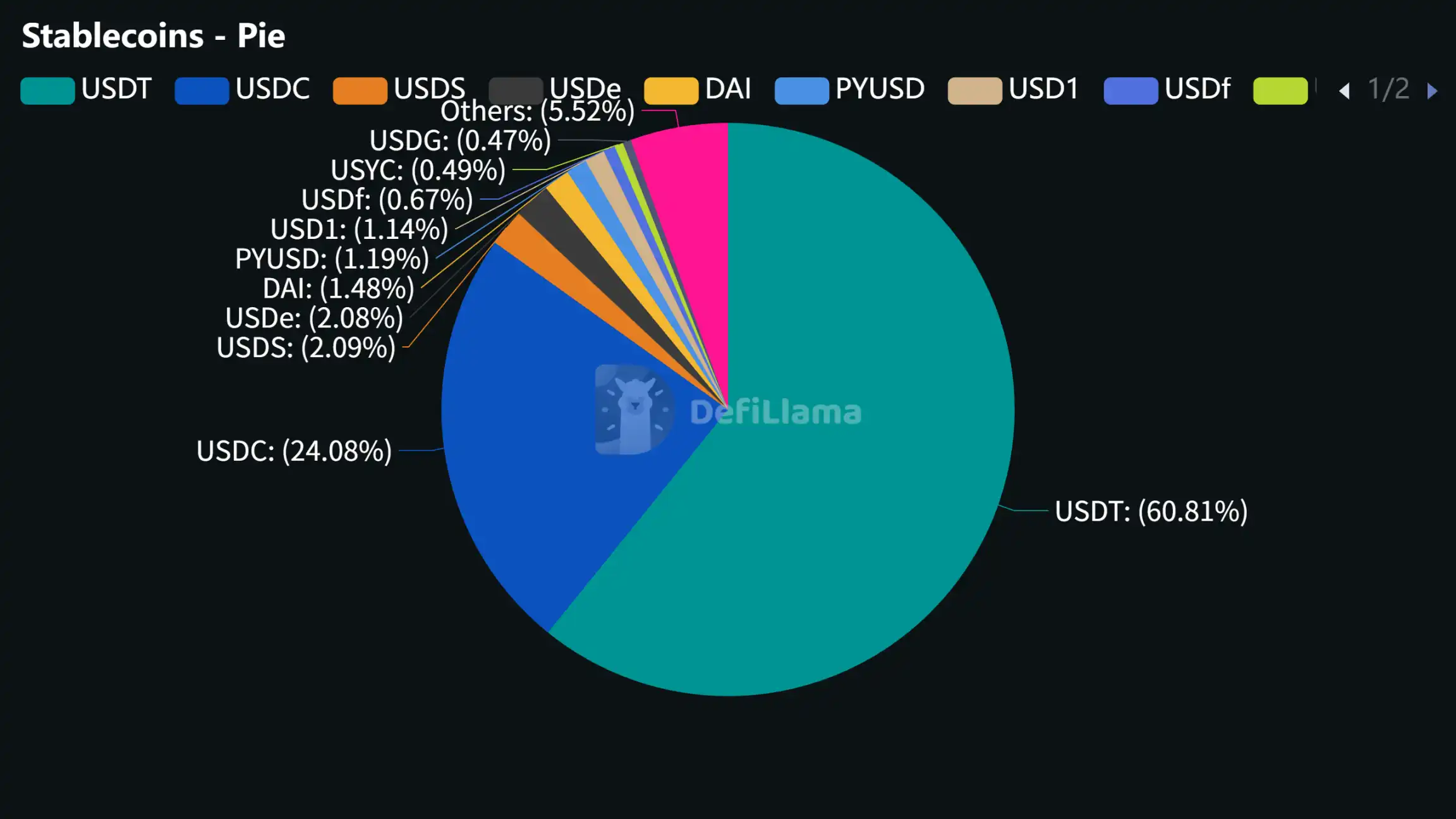

此外,USD1 虽然增长迅速,但在流动性深度和应用场景上,同 USDT 和 USDC 两大头部稳定币仍有显著差距。要进一步扩张,WLFI 需要证明其优势不仅来自合规叙事与背书,还必须提供与主流产品相当甚至更优的技术体验、资本效率与 DeFi 可组合性。

各稳定币市值占比 | 图源:DeFiLlama

牌照与 DeFi Lending 的关系:间接但战略性互补

随着 OCC 逐步批准包括 Circle、Ripple、BitGo、Paxos 和 Fidelity 在内的公司获得类似牌照,受监管的加密货币银行体系正在成形。

国家信托银行牌照与 DeFi 借贷之间不存在直接监管绑定关系,但存在显著间接助力。

增强 USD1 在 DeFi 中的可信度和流动性。联邦监管身份赋予了 USD1 信用背书,更多资金流入流动性池,提高借贷市场的深度和稳定性。

桥接 TradFi 与 DeFi。牌照带来的法币入口降低用户门槛,便于传统用户参与 DeFi 借贷。

构建真正可闭环的业务体系。未来 WLFI 计划推出移动 App、USD1 借记卡及 RWA 集成(如代币化房地产作为抵押),这些都将受益于监管清晰度和信用背书。

猜你喜欢

以太坊生态系统月:价值150万美元的以太坊资产交易机会

在WEEX平台探索ETH交易机会,参与ETH生态系统月活动。一项价值150万美元的推广活动,覆盖以太坊生态系统中的ETH现货交易、ETH合约奖励、排行榜及邀请奖励。

今日人工智能新闻:人工智能能否让区块链系统在实盘加密货币市场中更可靠?

了解人工智能如何应用于区块链系统,在实盘加密货币市场环境中实现风险检测、提升可靠性并保障加密货币交易安全。

代币经济被证伪的元年

2026空投交互宝典:182个项目、八大赛道全覆盖索引

人工智能交易系统在实盘市场的表现:WEEX AI 黑客马拉松测试内部

WE-Launch Beta测试为参与者提供紧密反映真实交易条件的试验场,让市场提前测试策略稳定性、执行能力和风险控制,同时完善能够真正部署在实盘市场的AI交易基础设施。

2025年十一月加密货币市场回顾:价格修正、ETF赎回与不断演变的区块链格局

2025年十一月,整个区块链生态系统呈现显著波动率并经历结构性调整,主要受宏观经济预测波动及特定资本流动动态驱动。

Polymarket漏洞套利、Sonic空投意外被路人销毁,海外币圈今天在聊啥?

特朗普再掀关税风暴,加密市场又遇「黑色星期一」

2026年Delphi Digital十大预测:Perp DEX吞噬华尔街,AI代理开启自主交易时代

加密市场中的人工智能:人工智能如何改变交易策略

本文探讨了人工智能如何推动这些市场动态,并分享了实用策略,帮助您在人工智能驱动的加密货币市场中进行交易。

盈透证券接入USDC,美国银行质疑稳定币,海外有哪些热度?

叫停天才法案,Coinbase为何临阵「退缩」?

传言Coinbase将收购Farcaster,依然是一场Acquid-hire

跨界联合:Tom Lee投资2亿美元,牵手全球顶流野兽先生

加密货币市场趋势动态解析

关键要点本文全面剖析了加密货币市场的最新动态。洞察力是……

参议院加密货币法案审议日程调整至一月27日,立法势头持续推进

关键要点参议院农业委员会已重新安排加密货币市场结构立法文本的发布时间……

一月15日的关键市场情报,你错过了多少?

昔日明星公链Berachain陷入困境:币价崩盘、裁员、开发者出走

以太坊生态系统月:价值150万美元的以太坊资产交易机会

在WEEX平台探索ETH交易机会,参与ETH生态系统月活动。一项价值150万美元的推广活动,覆盖以太坊生态系统中的ETH现货交易、ETH合约奖励、排行榜及邀请奖励。

今日人工智能新闻:人工智能能否让区块链系统在实盘加密货币市场中更可靠?

了解人工智能如何应用于区块链系统,在实盘加密货币市场环境中实现风险检测、提升可靠性并保障加密货币交易安全。

代币经济被证伪的元年

2026空投交互宝典:182个项目、八大赛道全覆盖索引

人工智能交易系统在实盘市场的表现:WEEX AI 黑客马拉松测试内部

WE-Launch Beta测试为参与者提供紧密反映真实交易条件的试验场,让市场提前测试策略稳定性、执行能力和风险控制,同时完善能够真正部署在实盘市场的AI交易基础设施。

2025年十一月加密货币市场回顾:价格修正、ETF赎回与不断演变的区块链格局

2025年十一月,整个区块链生态系统呈现显著波动率并经历结构性调整,主要受宏观经济预测波动及特定资本流动动态驱动。